18639163437

18639163437

对外捐赠视同销售所得税处理?其实通过上文讲解的资料我们都知道公司对外捐赠是按照视同销售处理的,如果是产品捐赠的话是可以做库存商品科目处理;如果是现金捐赠的话则是做现金科目核算;如果你们看完全文后对此还有什么其他的问题不放来本网站上找老师一起交流学习.

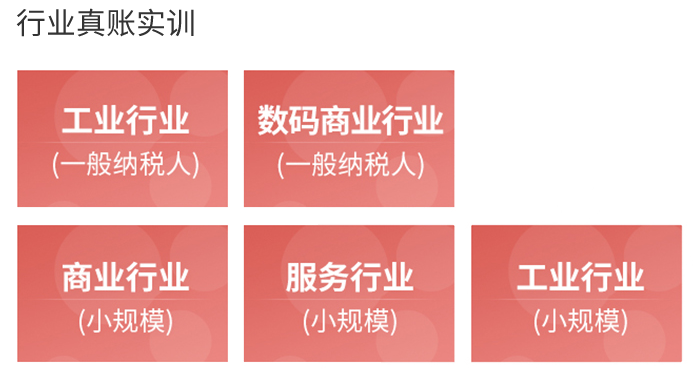

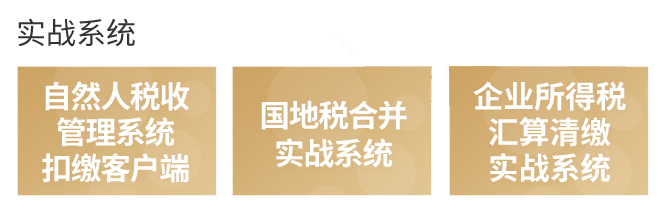

天华会计教练,专注会计出纳实操和财务人员职业规划。业务涵盖出纳实操,真账实操,成本核算、报税实操,个税实操,工商年报,手工全盘账,财务软件,国税、地税申报,职业规划,报表制作与分析,出口退税,财务管理,Excel财务应用等。扫码微信即可0元领取一节价值398元的课程和全行业做账表格资料大礼包一份。

需要根据捐赠的方式而确定,产品捐赠还是现金捐赠

库存商品捐赠:

借:营业外支出---捐赠支出

贷:库存商品

应交税费--应交增值税(销项税额)

只要符合视同销售条件,增值税上不管企业账务处理是按销售处理还是直接按成本结

转,均要求按公允价值(你单位产品售价)计提销项税额,而不能按成本价计提销项税额.

以货币捐赠:

借:营业外支出---捐赠支出

贷:库存现金或银行存款

对外捐赠视同销售所得税处理?

对外捐赠增值税税前扣除吗?

企业对外捐赠,增值税方面,要视同销售处理,计缴增值税;

企业对外捐赠,所得税方面,如果符合税前扣除标准的,税前列支;否则,税前不可以列支.

按照新企业会计准则和《企业所得税法》有关规定,企业对外捐赠资产,包括捐赠货币性资产和非货币性资产,应按正常会计处理要求核算,待计算企业应纳税所得额时,再按计算的会计利润根据税法要求调整应纳税所得额,计算企业所得税.企业对外捐赠资产分为捐赠货币性资产和非货币性资产两种情况.不论企业对外捐赠何种形式的资产,一律作为损失计入"营业外支出"账户.

借:营业外支出---对外捐赠1070000

贷:库存商品90000

应交税费---应交增值税(销项税额)170000

捐赠外购材料企业捐赠外购材料的会计处理与捐赠自产商品的会计处理大不同就在于增值税的处理.企业捐赠外购材料属于改变材料用途,外购材料的增值税不得抵扣,应将原已计入进项税额的增值税通过"应交税费---应交增值税(进项税额转出)"账户和材料成本一并转入"营业外支出"账户.

免费听直播课程 | 领海量会计资料

咨询电话:18639163437